Поддержка предпринимательства является одним из стратегических целей государства. Специфика малого налогообложения продиктована осуществлением федеральных программ. Российское правительство пытается создать максимально комфортные и безопасные условия для коммерческой деятельности. С этой целью страна представила мораторий для увеличения бюджета на бюджету, планирует планы планируемых контролей, и разработаны субсидии для перспективных экономических проектов.

Выбор за предпринимателями: специальные режимы

Общая налоговая система не подходит для новичков. Номерные формальности и бухгалтерские сложности препятствуют систематическому развитию молодой компании. Для микропредприятий, а также для представителей среднего уровня законодатель предсказал несколько специальных режимов.

Переход к ним является добровольным, но соответствует установленным принципам:

- Одиночный налог на расчет дохода. Требования к налогоплательщикам изложены в статьях 346.26 и 346.28 Кодекса Российской Федерации. Предварительное условие — публиковать соответствующую право в регионе.

- Упрощенная налоговая система. Упрощенная система может быть выбрана вновь зарегистрированными организациями и предпринимателями, выполняющими критерии статьи 346.12 Российской Федерации. Существующая компания должна соответствовать условию максимальной 9-месячной лимита доходов от 112 500 000 рублей.

- PSP — это патентная налоговая система. Требования к налогоплательщикам указаны в статье 346.43 Кодекса Российской Федерации. Патент позволяет осуществлять реализацию форвардных и сезонных проектов в той же коммуне или предприятии Российской Федерации.

- Единый сельскохозяйственный налог — это гармонизированный сельскохозяйственный налог. Система используется компаниями и предпринимателями, в которых сельское хозяйство достигло 70%. В этой категории есть люди, отвечающие требованиям искусства. 346.2 Налогового кодекса Российской Федерации. В этой группе существуют не только агропромышленные комплексы, но и рыболовные фермы.

После регистрации компании или предприниматели имеют 30 дней. До этого времени налогоплательщики должны уведомить территориальную инспекцию этого факта. Если документы не будут получены, человек остается в общем режиме. В других случаях изменив налоговую систему в небольших компаниях с самого начала нового года. Приложения должны быть представлены на 31 декабря. Единственным исключением является патентная система. Заявка на покупку патента должна быть представлена за 10 дней до начала проекта.

Этот механизм обеспечивает максимальную гибкость условий. Можно перейти от одной системы на другую как производство или рост сложности организационной структуры.

Каковы системы налогообложения малого бизнеса: преимущества и недостатки

Специальные системы направлены на упрощение бухгалтерского учета и расчетов с бюджетом. Выбор этих вариантов выпускает налогоплательщики от НДС и налога на собственность. Переход к предпринимателям не подлежит подоходному налогу. Организации не должны рассчитывать подоходный налог. Эти особенности являются распространенными и признанными экспертами для бесспорных плюсов. Эти системы также имеют определенные особенности.

Система предназначена для производителей сельскохозяйственной продукции. Эта система тесно связана с типом экономической активности. Налог рассчитывается на основе валового дохода, сокращенного для эксплуатации затрат. Стоимость должна быть задокументирована в отношении статьи 346.5 Налоговый кодекс Российской Федерации. Общий показатель составляет 6%. Регионы могут их ограничить.

Страховые сборы для обязательных программ включены в список затрат. Сельскохозяйственные компании имеют возможность уменьшить основу для расчета. Декларация должна быть сложной один раз. Отчет должен быть представлен ежегодно к 31 марта. Допускается подключение системы от UTII и PSN. Потеря дает право на налог без оплаты.

Предприниматели, чей ассортимент продуктов, охватывает товары, покрытые акцизным пошлинным, не могут идти в эту систему. Организаторы азартных игр исключены из числа налогоплательщиков. Достижения на единый сельскохозяйственный налог должны быть оплачены каждые 6 месяцев. Максимально среднее количество сотрудников не может превышать 300 человек. В системе есть запрет на объединение с упрощенной налоговой системой. С 2019 года, в дополнение к равномерному сельскохозяйственному налогу, вам нужно будет платить НДС.

Процедура расчета налога зависит от предмета налогообложения. Если налогоплательщик учитывает только доход, упрощенная налоговая система составляет 6%. Определение коммерческих расходов обязывает взимание единого налога в размере 15%. Регионы имеют право снизить ставки.

Налогоплательщики должны сообщать отчеты один раз в год. Предприниматели имеют время до конца апреля. Компании обязаны представить декларацию к концу марта. Бухгалтерский учет доходов и расходов проходит в одном реестре. Широкий список активности считается плюсом. Налоги для малого бизнеса уменьшаются по постоянным страховым взносам и сборам, выписанным на средства сотрудников.

Если налогоплательщик применил уровень 15%, ему придется платить деньги в бюджет даже в случае убытки. Минимальный вклад 1% оборота должен быть оплачен государству.

Режим имеет ограничения:

- стоимость активов — до 150 000 рублей;

- Среднее количество сотрудников — до 100 человек;

- Участие в столице других компаний — до 25%;

- Ежегодное ротация — до 150 000 000 рублей.

Недостатком является отсутствие возможности применения дефектов для онлайн-кассовых аппаратов.

Добровольное налогообложение малых предприятий в соответствии с этой системой стало добровольным в 2013 году. Региологи утверждают базовую доходность для каждого вида деятельности. Налог на него вычитается в размере 15%. Налогоплательщики используют корректирующие коэффициенты. Реальный доход не учитывается.

Предприниматели и компании освобождаются от урегулирования доходов и экономических затрат. Налогоплательщики, которые не нанимают сотрудников, имеют право отложить покупку фискального кассового заказа онлайн. Вычет возможен, если оборудование приобретается. Система совместима с DOS, STSN, ESKH. При отсутствии физического индикатора (торговая точка, транспортное средство) вам не нужно платить налог. Индивидуальные предприниматели могут снизить единый налог на постоянные сборы в пенсионном фонде и федерации социального страхования Российской Федерации. Обязанности к бюджету снижаются при оплате страховых взносов с трудовых договоров.

Отчеты должны быть сделаны каждый квартал. Не удастся уменьшить вычислительную базу для коммерческих расходов. Формулы начала UTII для многих трейдеров кажутся сложными. Потеря или сокращение дохода не влияют на налоговые обязательства.

Допускается перейти к режиму, если уважается ряд ограничений:

- поверхность помещений — до 150 кв. М;

- Среднее количество сотрудников — до 100 сотрудников;

- Отказ от участия в управлении доверием или обычными партнерами соглашения.

Предварительное условие является предпосылкой для создания регионального акта.

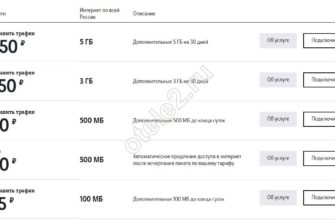

Налоговая система позволяет заменить налоги для малого бизнеса с одной платой. Стоимость определяется на основе потенциального дохода, умноженного на 6%. Регионы имеют право представить налоговые каникулы на срок 2 года. В течение этого периода вновь зарегистрированные трейдеры и компании смогут использовать 0% ставок.

Преимущество — это общая информация о необходимости сообщать. Коммерческая деятельность может быть выполнена сразу после покупки патента и до истечения срока действия. К 2019 году PSN плательщики имеют право не устанавливать онлайн-регистрационные реестры. Если они их покупают, они могут воспользоваться налоговым вычетом. Срок действительности патента варьируется от 1 до 12 месяцев.

Постоянные сборы и страховые премии для сотрудников не вычтены из патентов. Количество сотрудников налогоплательщиков STS не может превышать 15 человек. Участники попечителя или обычного личного партнерства не могут пойти в систему. Реальный доход не влияет на бюджетные обязательства. Деловая активность может осуществляться только на строго определенной территории. Недостатком состоит в том, чтобы снизить годовой оборот до 60 000 000 рублей и закрытый список областей экономической деятельности.

Специфика налогообложения малых предприятий частично связана с их правовым статусом. Регистрация в качестве предпринимателя не лишает граждан основных прав и обязательств. Если покупатели продают личные активы, они зарабатывают на сделки с финансовыми инструментами или получают доход от других источников, есть обязательство платить подоходный налог на людей. Вознаграждение за пределами предприятия облагается налогом в соответствии со стандартной процедурой. Современный предприниматель может значительно снизить налоги, упростить учет и воспользоваться средством облегчения малого бизнеса. Ключевое условие является правильным выбором системы или компетентная комбинация механизмов.

Законная оптимизация фискальной нагрузки

Самый безопасный вариант представляет собой упрощенную систему со скоростью 6%. Это решение подходит для начинающих предпринимателей, которые не имеют представления о базовом учете и не хотят рисковать. Предмет налогообложения особенно важен в случае предоставления услуг через Интернет. Система рекомендуется людям, управляющим своим собственным бизнесом — фрилансеры.

Рекомендации плательщикам УСН

Если стоимость в компании значительна, стоит обратить внимание на 15%. Ключ к успеху будет задокументирован. Там будет большое значение для проверки подрядчиков за их целостность. Чтобы избежать сложных расходов, контролирующих органы, вы должны предпочитать безналичные расчеты.

Упрощенное лечение имеет отношение к развитию предприятий. Высокий уровень годового оборота позволяет компаниям активно расширить и ввести новые рынки. В отличие от рта и ути, нет территориальных границ для коммерческой деятельности. Вы можете работать в любом регионе страны без дополнительной регистрации.

Поскольку эта налоговая система для малых предприятий не связана с реальными доходами и затратами, акцент должен быть размещен на физических показателях. Поэтому можно уменьшить налоговые нагрузки путем переработки номеров. Установка разбиений стен, отделяющих комнату для продаж от складов и технических помещений в разумной манере, сократит платежи к бюджету.

Рекомендации плательщикам ЕНВД

Лучшее решение для плательщиков — принять основные активы в лизинге. В случае быстрого снижения доходов или простоя, договор может быть решен. Отсутствие физического индикатора исключает налоговый расчет. Владельцы коммерческих активов будут иметь гораздо более трудности, чтобы доказать «заморозить» бизнес.

Оптимизация в использовании системы PSN заключается в компетентном расчете периода деятельности. Законодатель позволил приобрести патент с минимальным периодом. Эта опция оптимальна для сезонных мероприятий.

Налоги из малого бизнеса в России формально не растут. На самом деле, правительство увеличивает нагрузку из-за связанных с этим платежей. Инфляция, нестабильная национальная валютная валюта, многочисленные административные барьеры отрицательно влияют на ситуацию.

Заключение

Ссылки на окружающую среду и утилизацию стали шок для коммерческого сегмента. Появится постоянное увеличение постоянного вклада предпринимателей и страховых премий из трудовых договоров. Расчет обязательств в направлении внебюджетных средств основан на минимальном вознаграждении. Увеличение этого показателя отрицательно влияет на финансовую стабильность малого бизнеса.

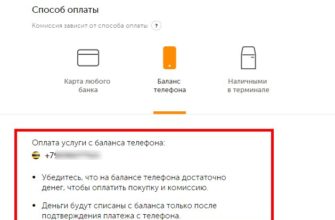

Жизнь малого бизнеса также осложнила реформу расчетов. Вход в онлайн-регистрации наличными происходит за счет предпринимателей. Участники торговли должны покупать дорожное оборудование, принести ежегодные сборы на фискальные операторы и тратить деньги на связь. Налоговые вычеты не покрывают расходы. Более того, не каждый может их получить.

Таким образом, правильный выбор налогового режима — это важно, но не единственное решение. Преимущества и недостатки существующих систем должны быть проанализированы в отношении фактической ситуации в стране.